Foi publicado no

dia 27 de abril de 2017, no Diário Oficial da União a Portaria PREVIC nº 375 de 17 de abril de 2017, (baixe aqui as ETTJ em planilhas) baixe aqui as ETTJ em planilhas que divulga a

Estrutura a Termo de Taxa de Juros Média (ETTJM), para o exercício de 2017 de

que trata a Instrução Previc nº 19, de 04 de fevereiro de 2015. Com isso, as

EFPC poderão desde já, conhecer os limites mínimos e máximos de taxa de juros

de cada um de seus planos.

Conforme

definido na Resolução CNPC nº 15/2014 e na Instrução PREVIC nº 19/2015, a ETTJM

corresponde à média de três anos das ETTJ diárias, baseadas nos títulos

públicos federais indexados ao IPCA, apurados na data-base de 01/04/2017

(período da média: abr/14 a mar/17). Cada ponto da ETTJM, definido de acordo

com a duração do passivo (duration) observada na Avaliação Atuarial do

exercício findo de 2016, corresponde à Taxa de Juros Parâmetro – TJP, que

determina os Limites Inferior (70% da TJP) e Superior (TJP adicionado de 0,4

pontos percentuais), que deverão ser observados, obrigatoriamente, para fins

de definição da Taxa Real de Juros a ser utilizada nas Avaliações Atuariais de

2017.

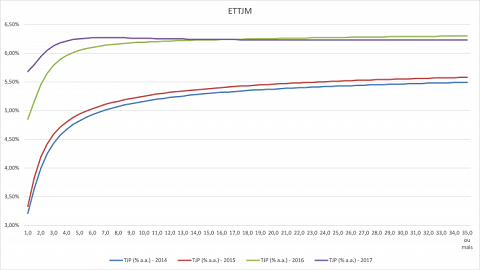

COMPARATIVO

COM A ETTJM dos exercícios anteriores

Comparando com

as Portarias PREVIC nº 615/14, 197/15 e 186/16, que divulgaram respectivamente

as ETTJM, ainda de forma facultativa, de 2014, e obrigatória a partir de 2015,

observamos a manutenção elevada da TJP para durations mais longas

e aumento nas durations mais curtas em relação a TJP de 2016 e

consequentemente dos limites superiores e inferiores.

Considerando a correlação positiva

dos títulos públicos com a Selic, a manutenção das taxas era esperada, pois o

período inserido de abr/16 a mar/17 a taxa Selic acumulada anual oscilou entre

12,25%a.a. e 14,25%a.a. em substituição ao período de abr/13 a mar/14 em que a

Selic ficou entre 7,25% a.a. e 10,25% a.a.

É interessante

observar que se considerarmos que planos fechados (como a maioria dos grandes

planos BD) tem uma duração do passivo decrescente a cada ano, esperaríamos que

a TJP, assim como os limites, também reduzissem com o passar dos anos, certo?

Certo, mas em 2017, da mesma forma como 2016, com a manutenção elevada da ETTJ

em relação à de 2014 e 2015, isso não se confirmou.

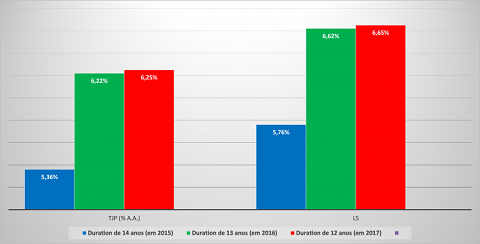

Para

exemplificar, tendo um plano com duração do passivo de 13 anos no ano de 2016.

Estando o plano fechado e mantendo todas as hipóteses, a duration neste

ano seria em torno de 12 anos (na verdade um pouco superior, já que a relação

não é direta) e 14 anos para 2015. Neste caso, o Plano observaria uma elevação

da TJP de 5,36% (2015) para 6,22% (2016) e para 6,25% (2017), e

consequentemente um limite superior passando de 5,36% para 6,22% e para 6,25%,

respectivamente.

Ou seja, para planos que convivem com

taxas de juros próximas ao limite superior, em termos reais, ainda que

descontada a involução natural da duração do passivo, o cenário atual indica a

possibilidade ainda de se adotar taxa real anual de juros em 2017 superior

aquela utilizada nas avaliações atuariais de 2016 e 2015.

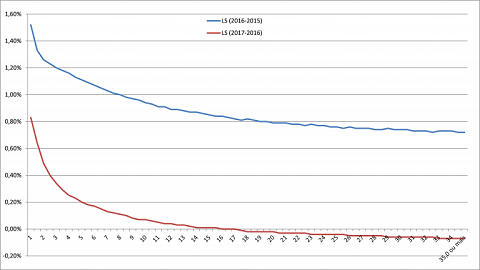

Porém já se

observa uma inversão, um aumento menor para o Limite Superior até a duration

de 17 anos, e a partir da duration de 17,5 anos uma inversão no Limite

Superior, que comparado com o Limite Superior de 2016 há uma redução do limite.

Ou seja, ainda para o ano de 2017 há

possibilidade de adotar taxa de juros maiores até a duration de 17 anos e a

partir da duration de 17,5 anos haverá uma pequena necessidade de redução para

os planos que adotaram taxa de juros no limite superior.

É importante

observar que a manutenção elevada da ETTJM observada em 2017 deve afetar mais

planos com duration menores e que convivem com taxas de juros mais

baixas, próximas aos limites inferiores observados nos exercícios anteriores.

Isso porque até 2015 as taxas mínimas eram inferiores a 4,0% a.a. e planos com

taxas abaixo disso são mais raros, contudo, para 2017, para durations

acima de 1,5 anos, o limite inferior já ultrapassou os 4,0%, indicando que

planos com taxa de juros nesse nível podem ter que rever suas premissas,

elevando-as, ou mesmo encaminhar solicitação à PREVIC para manter a taxa abaixo

do mínimo.

Embora ainda se

observe a manutenção elevada da TJP e dos seus limites nesse ano, publicada

pela Portaria PREVIC nº 375/17, não significa que as taxas de juros

efetivamente utilizadas nas avaliações atuariais pelos planos possam ou devam

se elevar. Para que se possa realizar tal alteração, é obrigatório que as EFPC

demonstrem que a premissa está aderente às expectativas de rentabilidade, por

meio do estudo de teste de convergência.

CONCLUSÃO

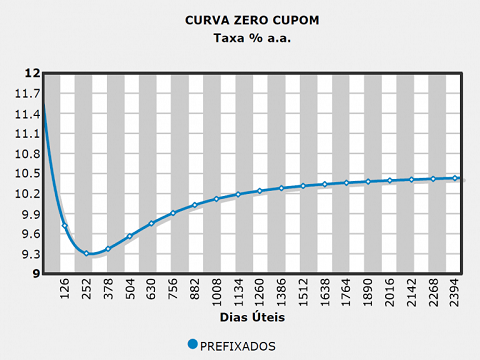

Em continuação

ao que ocorreu em 2016, no exercício de 2017 estamos observando a manutenção de

taxa de juros alta com cenário que apresentou elevação dos limites para

determinação da taxa real anual de juros utilizada nas avaliações dos planos de

benefícios. Porém, ao contrário do que ocorreu em 2017, há a expectativa de que

esse cenário não se repita em 2018, pois estamos observando redução

significativa das expectativas de taxas de juros bem como uma redução no longo

prazo onde estamos observando curva invertida[1] de taxa de juros para o curto prazo e

normal no longo prazo.

Conhecer essas

características e avaliar as tendências nesse novo cenário normativo podem

auxiliar as EFPC a tomarem decisões fundamentadas e com olhar de longo prazo.

As EFPC devem

avaliar os impactos das alterações trazidas pela Resolução CNPC nº 15/2014,

agora com a ETTJ para o exercício de 2017, divulgada na Portaria PREVIC nº

375/2017, realizar os estudos técnicos de convergência, avaliando se as taxas

obtidas no estudo estão dentro dos limites mínimo e máximo. Há ainda a

possibilidade de solicitar à PREVIC a utilização de taxa real de juros fora dos

limites normativos, por meio de realização de estudo específico previsto na

Instrução PREVIC nº Previ23/2015. Para tanto, é preciso atentar para o prazo de

31 de agosto de 2017 para encaminhar a referida solicitação ao órgão

fiscalizador.

[1] Curva

Invertida: típico de uma economia com juros altos, geralmente para combater uma

inflação alta. Mostra uma economia com crescimento lento no longo prazo

(desaceleração). O mercado acredita que, no longo prazo, os efeitos do combate

à inflação e o desaquecimento podem resultar na queda da inflação e das taxas

de juros. Neste cenário, os investidores estão mais pessimistas no curto prazo

e mais otimistas no longo prazo

Cesar Luiz Danieli - Diretor de Previdência,

Saúde e Seguros da Mercer GAMA.