Riscos e retornos de duas aplicações, aparentemente iguais, podem ser diferentes

Descontente com o ganho que vem obtendo nas aplicações, Paulo está pensando em transferir parte dos recursos para outro agente. Embora tenha sido classificado como investidor conservador em ambas as instituições, ele está confuso com os argumentos apresentados por ambas, para explicar a diferença da rentabilidade entre os dois.

O agente comercial da nova instituição demonstra que as aplicações conservadoras dela resultaram em maiores ganhos, em comparação com as do banco atual. Explica que as aplicações propostas têm risco um pouco superior às atuais, mas ainda assim adequadas ao investidor.

O gerente do banco aponta que, na verdade, o risco das aplicações sugeridas é maior do que o agente está alegando, pois são aplicações em títulos privados, ao passo que o banco usa títulos públicos, mais seguros. Nessa disputa pelo cliente, Paulo está perdido e pede ajuda para saber quem está com a razão.

Investidor analisa a qualidade da decisão pelo resultado obtido por um investimento no passado, sem considerar os riscos presentes e futuros. Por que está errado: ganho passado não significa ganho futuro. O investidor pode tomar como referência um desempenho fora da curva da aplicação

Como o tema é retorno em relação ao risco incorrido, vamos considerar que o custo de investir é o mesmo nas duas casas, premissa essencial para comparar a rentabilidade dos fundos de investimento, ditos conservadores, em duas instituições distintas.

A classificação do perfil do investidor e do produto comercializado é definida de forma independente, por cada instituição, de acordo com o modelo adotado por elas. Não há um padrão que resulte em diagnósticos idênticos. Assim, é possível encontrar uma certa diferença entre as duas classificações, de mesmo perfil e de mesmo tipo de fundo.

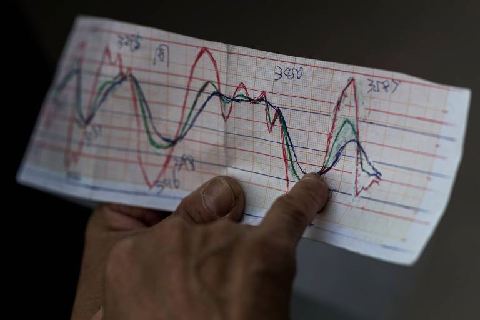

Vamos examinar as diferenças possíveis entre dois fundos, do tipo “renda fixa”, por exemplo. Embora o tipo do fundo seja o mesmo e a classificação de risco seja idêntica, a política de investimento pode ser bem diferente e, consequentemente, o risco potencial do investidor.

De acordo com a CVM, órgão regulador dos fundos de investimento, o risco de crédito dos fundos de renda fixa, por exemplo, será de livre escolha do gestor, já que admite que 100% da carteira seja constituída por títulos públicos ou privados.

Assim, um fundo que opta por investir exclusivamente em títulos públicos federais pode ser considerado livre do risco de crédito, enquanto outro fundo, que investe 20%, 30% ou mais em títulos privados, sujeitos ao risco de crédito, expõe o investidor a mais risco.

Outra diferença importante é que esses fundos devem investir, no mínimo, 80% do patrimônio em juros, prefixado, pós-fixado ou índices de inflação. Uma posição maior ou menor em taxa prefixada ou índices de inflação proporcionará risco, volatilidade e rentabilidade muito diferentes ao investidor.

E as diferenças não param por aí. A CVM permite que até 20% do fundo invista em outros ativos, ações, por exemplo, ou derivativos, ou, ainda, investimentos no exterior. Tudo isso debaixo de uma mesma bandeira: “renda fixa”.

Um fundo não é melhor do que o outro. São diferentes, apesar de terem a mesma classificação. E, se são diferentes, proporcionam rentabilidades distintas em razão do nível de risco da carteira. Podem estar comparando alhos com bugalhos...

Concluindo, de acordo com a regulamentação vigente, dois fundos podem ter a mesma classificação “renda fixa”, segundo o órgão regulador, ambos serem “conservadores”, segundo classificação de risco da instituição, e terem risco —e retorno— muito diferentes.

Uma das casas parece estar equivocada ao ofertar produtos de risco moderado/agressivo para um investidor conservador, segundo seu próprio diagnóstico. Compete ao investidor pesquisar, conhecer, entender, avaliar as diferenças. E trocar de assessor, se for o caso.

Marcia Dessen - planejadora financeira CFP (“Certified Financial Planner”), autora de “Finanças Pessoais: O Que Fazer com Meu Dinheiro”.

Fonte: coluna jornal FSP