O ciclo de vida médio de um produto é similar ao ciclo de nossa

renda. Esta similaridade determina qual portfólio seria mais adequado para cada

estágio. A maior parte dos investidores falha em reconhecer o momento em que

estão e quais ativos deveriam compor a carteira nos respectivos instantes.

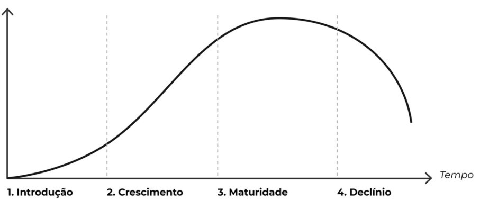

Um produto passa durante sua existência por quatro estágios:

introdução, crescimento, maturidade e declínio. Sua renda segue ciclo análogo.

No início, sua renda é constituída pelos proventos de seu trabalho e ao fim pelos

resultados de seus investimentos e segue a forma apresentada na figura abaixo.O ciclo de vida médio de um produto é similar ao ciclo de nossa

renda. Esta similaridade determina qual portfólio seria mais adequado para cada

estágio. A maior parte dos investidores falha em reconhecer o momento em que

estão e quais ativos deveriam compor a carteira nos respectivos instantes.

Um produto passa durante sua existência por quatro estágios:

introdução, crescimento, maturidade e declínio. Sua renda segue ciclo análogo.

No início, sua renda é constituída pelos proventos de seu trabalho e ao fim pelos

resultados de seus investimentos e segue a forma apresentada na figura abaixo.

Estágios do ciclo de um produto são

análogos ao ciclo de nossa renda.

No início da carreira, seu salário é baixo e, para muitos,

guardar o mínimo de 10% é um desafio. Vamos assumir que você se esforçou e

consegue poupar pelo menos este mínimo. Como ainda está aprendendo sobre

investimentos, a maior parte aplica em produtos conservadores como poupança,

títulos de renda fixa referenciados ao CDI ou à Selic e de curto prazo de

vencimento.

Este é o instante em que seu horizonte de investimento é o

maior, superior a trinta anos. Logo, grande parte do portfólio, deveria estar

alocado em ativos de maior risco ou de renda variável, como fundos de ações.

Como seu portfólio ainda está em formação, nos primeiros anos, seu portfólio

cresce basicamente devido aos aportes adicionais.

Deixe em renda fixa apenas o que pode precisar para despesas

correntes e eventuais. Aproveite que o valor aplicado é baixo para aprender a

suportar a volatilidade dos mercados de renda variável.

Investidores que não adquirem a habilidade de tolerar a

volatilidade de seu portfólio no início da carteira, costumam tomar decisões

inadequadas quando mais velhos, por exemplo, vendendo quando os ativos caem de

preço.

Evite investir em imóvel neste período, ou seja, até os 35 anos

de idade. Como provavelmente não desenvolveu família e tem grande probabilidade

de mudança de endereço por mudança de emprego, o imóvel adquirido neste momento

não será adequado para você em poucos anos.

Se você está no estágio da maturidade ou declínio e tem um filho

no período inicial de carreira, pelo mesmo motivo, também evite investir em um

imóvel para ele.

O segundo estágio, costuma ocorrer entre os 35 e 50 anos. Neste

intervalo, seus rendimentos mensais costumam ter forte aceleração. Seu

horizonte de investimento também é muito elevado.

Entretanto, diferente do período anterior, agora você terá

constituído família. Suas despesas são mais elevadas, pelas obrigações com

filhos, financiamento imobiliário e outros. Assim, uma reserva de emergência

maior é fundamental. Mesmo assim, como ainda está no período de aceleração da

renda, seu portfólio ainda deve ter risco menor que o do estágio anterior, mas

ainda elevado.

Após os 50 anos, sua renda atinge a maturidade. Neste período

ela deve crescer de forma mais moderada. Isto significa que o risco de sua

carteira também deveria ser reduzido. No entanto, ainda deve manter exposição a

ativos de renda variável, pois seu horizonte de investimento é em média de

trinta anos segundo o IBGE.

Se investiu de forma adequada e disciplinada, sua renda do

trabalho se iguala à proveniente dos investimentos nesse intervalo de tempo.

No estágio final, o de declínio, após 65 anos de idade, seu

portfólio deve estar preparado para dois efeitos: produção de renda e sucessão.

Com esta idade, seus filhos já deixaram sua casa. Imóveis são mais custosos em

processos de inventário e como não são divisíveis, podem se tornar motivo de

briga familiar. Portanto, você deveria vender seu imóvel para se aproveitar da

renda proveniente dos investimentos e permitir uma sucessão mais barata e

amigável.

Lembre-se que produtos de previdência são excelentes veículos de

sucessão. Se não os adotou ao longo da vida como forma de planejamento fiscal,

ou seja, redução de impostos, esta é a hora.

Não é porque atingiu o estágio de declínio de renda que não pode

ter produtos de renda variável. Conforme o IBGE, indivíduos com 80 anos ainda

possuem uma expectativa de vida de mais dez anos. Logo, é tempo suficiente para

ter uma pequena exposição a risco.

Michael Viriato - professor de finanças do Insper

e sócio fundador da Casa do Investidor.

Fonte: jornal FSP